Все мы живем в реальности своих идей. Рынок – это зеркало, отражающее наши собственные представления. Каждый человек, связанный с рынком, никогда не имеет дело с реальностью, а всегда лишь со своими представлениями. Иногда представления обретают массовый характер, и мы говорим о трендах, линиях поддержки или графических фигурах. Аналитики часто замечают, что «рост прибыли привел к покупке акций», а «нефть снизилась на продажах инвесторов».

Но в действительности никто из нас не знает, что происходит. Все мы пользуемся лишь моделью, упрощенной версией, копией рынка. Наш успех зависит исключительно от того, насколько наша копия похожа на оригинал.

Начало 21 века серьезно пошатнуло все современные финансовые теории. Банкротство крупных инвестиционных корпораций, финансовый кризис — все это поставило под сомнение те модели, которыми пользовались аналитики и трейдеры всего мира. Инвестиционные консультанты либо разводят руками, либо упорно держатся за устаревшие теории, но реальность уже нельзя игнорировать – рынки не описываются теорией случайных блужданий, кривой Гаусса, моделью Марковица и формулой Блэка-Шольца.

Копия оказалась грубой подделкой. Именно поэтому интерес к альтернативным теориям, описывающим поведение финансового рынка, стал стремительно нарастать.

Одной из таких теорий, о которой мы поговорим сегодня, является фрактальная геометрия. Теория эта уже не нова и активно применяется в разных областях деятельности.

Фрактальная геометрия

Термин «фракталы» у российских трейдеров традиционно связан с именем Билла Вильямса. «Фракталы Вильямса» знают все и они даже включены в список индикаторов известной платформы MetaTrader 4. Но мало кто знает имя настоящего автора этого понятия — Бенуа Мандельброта, известного математика, создателя фрактальной геометрии. Возможно, этой статьи никогда бы не было, если бы Бенуа Мандельброт не занялся всерьез применением фракталов на финансовых рынках.

Итак, что же такое фрактал?

Фрактал – это форма или «структура», которая обладает свойством к самоповторению в разных масштабах. Самый лучший способ объяснить этот термин – показать на примере. Посмотрите на рисунок 1. Что вы видите?

Ваше внимание, очевидно, отметило общую треугольную форму фигуры. Если присмотреться ближе, мы увидим, что треугольник в свою очередь состоит из еще трех вписанных в него треугольников, в каждый из которых вписано еще по три меньших треугольника, и так далее.

Приведенный пример – популярная фигура, известная также как «салфетка Серпинского». На любом уровне фигуры каждый ее элемент подобен элементу на более низком или более высоком масштабе. Строительный материал для фрактала или форма, лежащая в его основе, называется «инициатором», структура же или самоповторяющийся рисунок – «генератором». Инициатором для «салфетки Серпинского» может быть точка, а генератором – треугольник.

Но что это нам дает для понимания финансовых рынков?

Наблюдение 1. Описание рынка с помощью фракталов

Как оказалось, поведение рынка может быть описано с помощью фракталов. Самый базовый графический элемент рынка – это прямая линия, направленная сверху вниз или снизу вверх. Каждому трейдеру это хорошо понятно – цена либо растет, либо падает, этот процесс происходит во времени.

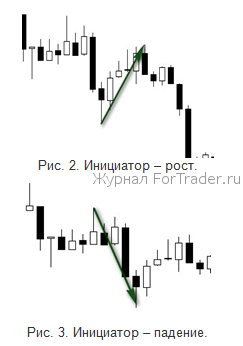

Таким образом, у нас появляется инициатор, который выглядит следующим образом (см. рис. 2, 3).

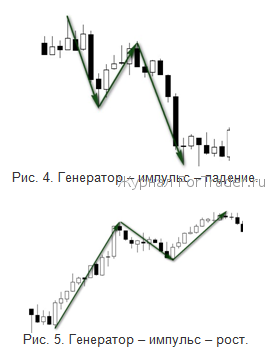

Даже если мы возьмем движение цены в рамках одной минуты, мы все равно получим линию, которая соединяет цену открытия и цену закрытия. Генератором же для движения цены является другая распространенная структура, хорошо известная трейдеру, – «импульс-коррекция-импульс», которая выглядит, как представлено ниже (см. рис. 4, 5).

Генераторов на рынке может быть бесконечное множество, и точек перелома может быть вовсе не две. Какую же информацию могут дать трейдеру эти фигуры?

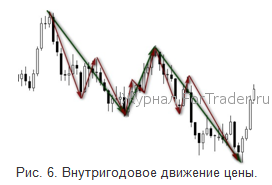

Если посмотреть на движение цены отдельного инструмента, можно увидеть, что структура генератора повторяется на всех временных масштабах инструмента. Примем за данность, что внутригодовое движение цены представляет собой простую структуру из двух импульсов и одной коррекции как на рисунке 2 или 3. Если оба импульса и коррекцию заменить соответствующими фракталами (генераторами), мы получим следующую структуру (см. рис. 6):

Переходя все глубже и глубже, мы дойдем до минутных, а затем и тиковых графиков, на которых вновь и вновь будет проявляться базовый фрактал.

Что характерно, соотношения между линиями генератора будут оставаться фиксированными на любой временной структуре. Углы между линиями генератора на минутном и месячном графике будет соответствовать друг другу, соотношение их длинны также. Это удивительное открытие дает нам совершенно новый взгляд на привычное движение цены.

Конечно, это понимание является упрощенным, и, по мнению самого Мандельброта, «карикатурным». Оно служит нам для описания общего принципа структуры ценового движения. Реальный рыночный генератор может быть гораздо сложнее.

В моделировании поведения рынка Мандельброт использует более сложную «мультифрактальную» модель, которая использует три измерения и так называемый «фрактальный куб». На нем мы не будем подробно останавливаться. Вместо этого рассмотрим два других наблюдения фрактальной геометрии, которые более просты для понимания и дают трейдеру пищу для размышлений.

Наблюдение 2. Рынок имеет память

Обширные исследования рынка хлопка привели Бенуа Мандельброта к следующему выводу: периоды высокой волатильности или «турбулентности» имеют тенденцию собираться в «кластеры».

Что же представляет собой «ценовой кластер»? Я уверен, вы догадались, что это «тренд». Для нас с вами, как трейдеров, это, безусловно, хорошая новость. Пока существуют тренды, работа трейдера будет неплохо оплачиваться.

Наблюдение 3. Эффект «Ноя»

И, наконец, третье наблюдение Мандельброта состоит в так называемом эффекте «Ноя». Из ветхого завета мы знаем, что всемирный потоп начался неожиданно, и разрушительная сила его оказалась очень велика. Эффект «Ноя» — метафора, характеризующая рыночные развороты – биржевые панические обвалы и взлеты. Они никогда не происходят плавно, почти всегда рынок взмывает вверх или обваливается с такой силой, которую никто из инвесторов не ожидал.

Это всегда вызывает панику среди биржевой публики, которая шокирована такими движениями цены. Так, в 1987 году индекс Доу-Джонса упал на 22.6% за один день. После краха во всем обвиняли компьютерные программы, но у Бенуа Мандельброта совсем другое мнение – дело вовсе не в программах, дело в самой природе рынка. Именно внутренне присущий рынку характер обуславливает такую динамику. Эта гипотеза также является новой и не согласуется с гипотезой эффективного рынка, согласно которой рынок должен меняться плавно и последовательно.

Об этом свойстве рынка следует помнить трейдерам, которые работают без «стопов», уповая на то, что рынок рано или поздно вернется к уровню открытия сделки.

Выводы

Резюме, которое делает Мандельброт, состоит в следующем: рынок – очень рискованное место, гораздо более рискованное, чем принято считать. Для трейдеров риск – не источник опасности, а потенциальный источник прибыли. Если правильно использовать знания о движении цен и оказываться на «правильной» стороне риска, он будет благом, а не проклятием.

Исследования применения фрактальных моделей рынка только начинаются, но уже совершенно очевидно, что за этой областью большое будущее. Остается лишь признать, что мы живем в интересное время – время рождения новых финансовых теорий. Возможно, через 10 лет в наших терминалах будут установлены совсем другие индикаторы.

Удачи Вам.