В настоящей статье мы сделаем попытку устранить неопределенность, которая, по нашему мнению, может целенаправленно поддерживаться отдельными форекс брокерами для привлечения дополнительной аудитории. Автор высказывает свое личное видение, сформировавшееся во время работы в брокерской компании, которая придерживается иных принципов ведения бизнеса. Мы опишем несколько практических методов, которые вы можете использовать для критического анализа деятельности Вашего брокера. В этой статье мы умышленно не рассматриваем представляющих брокеров (IB), которые работают по открытой модели агентского договора. Речь идет о компаниях, которые позиционируют себя как клиринговые агенты, осуществляющие сделки от лица компании.

Агентская клиринговая модель форекс брокера: сделки транслируются на межбанковский рынок

Данная неподтвержденная модель основывается на попытке замаскировать конфликт интересов между брокером и клиентом. Создатели ее подчеркивают, что «брокер-агент» не является получателем выгоды при неудачной сделке трейдера, т.к. на противоположной стороне выступает межбанковская сеть, а не компания-посредник. Единственный заработок в этом случае – комиссия компании в виде спредов/свопов и т.д.

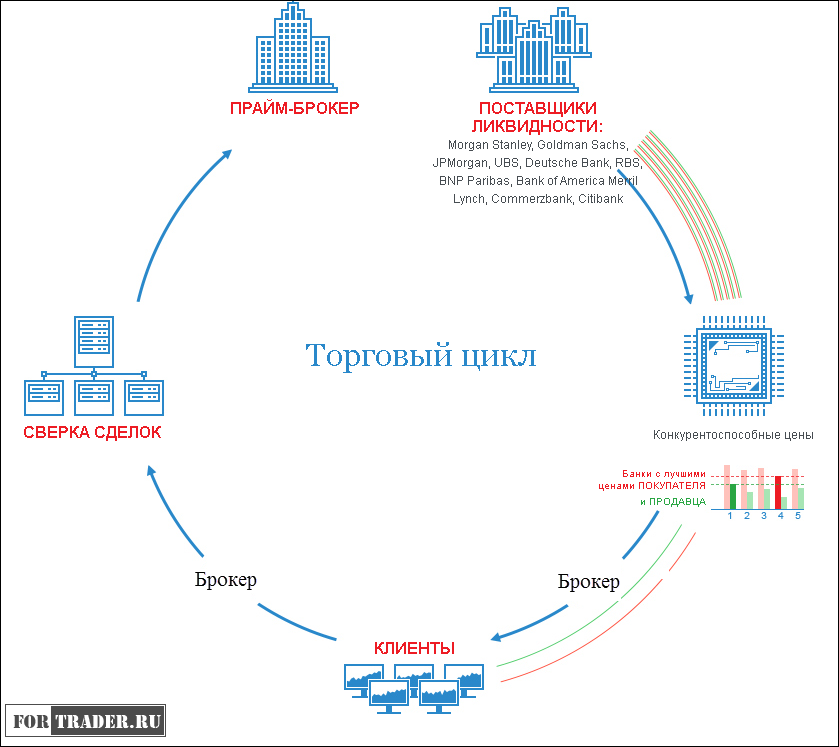

- В наиболее популярной модели (рис. 1) предполагается, что «компания-агент» получает поток котировок по FIX/FAST протоколу от нескольких поставщиков ликвидности. Далее обозначаются некоторые институты: Barclays, JP Morgan, UBS, Deutsche Bank и т.д.;

- Агрегатор компании, т.е. отдельный сервер, осуществляет клиринг – формирует минимальную цену покупки и максимальную цену продажи среди потоков провайдеров, формируя оптимальные условия для клиента;

- Клиент отправляет заявку по текущей цене, которая передается «брокером-агентом» прайм-брокеру (партнеру);

- Прайм-брокер осуществляет исполнение заявки по указанной цене или максимально к ней приближенной.

Модель имеет вариации: некоторые компании утверждают, что осуществляют исполнение заявки со счета компании, сохраняя анонимность трейдера. Некоторые компании прямо утверждают, что каждая заявка трейдера с его счета (ECN-счета) транслируется на межбанковский рынок. Объединяет эти модели сложность архитектуры и многошаговость: до шести процедур передачи данных.

Типичные трейдерские заблуждения

- Начинающий трейдер имеет множество мотиваций помимо заработка, в отличие от профессионального. Эти мотивации затрудняют успешную торговлю и мешают сохранять беспристрастность, но избавиться от них нелегко. Одна из мотиваций – ощущение собственной значимости от принадлежности к финансовому сектору. Трейдер получает неподдельное удовлетворение, осознавая, что каждая его заявка обрабатывается Barclays и JP Morgan.

- Начинающий трейдер закрывает глаза на статистику и преувеличивает практическое значение конфликта интересов. Американская инвестиционная компания Philadelphia Financial провела независимое исследование на основе данных по раскрытию информации среди ритейл брокеров США. Результаты исследования проведены в виде диаграммы вероятности полной потери депозита (см. рис. 2). Глядя на эту диаграмму, возникает вопрос: есть ли смысл брокеру создавать искусственные трудности для трейдера, если математическое ожидание потери депозита определяется психологией процесса? Азарт и отсутствие управления рисками приводит к тому, что рентабельность форекс брокера сопоставима с рентабельностью казино. Вы, правда, считаете, что казино настраивает рулетку и использует крапленые карты, подвергая свою репутацию бессмысленному риску? Если да, то обратите внимание на статистическую значимость поля «Рулетка».

- Трейдер не понимает принципов маржинальной торговли. Операции на межбанковском рынке обмена валюты осуществляются с плечом 1:1. Банки не нуждаются в поиске ликвидности. Именно по этой причине торговля с плечом означает, что брокер вынужден предоставлять дополнительные собственные средства для трансляции позиции: при открытии позиции на $1000 требуется прямая поставка $0.5 млн. при плече 1:500. С учетом объема клиентских заявок брокер в этом случае обязан обладать ликвидностью, сопоставимой с ликвидностью крупнейших инвестиционных банков.

- Наконец трейдер, терпящий убытки, склонен искать источник проблемы за пределами своей системы работы – психология жертвы. Невыносимо трудно признавать собственные ошибки. Это не означает, что Вы не должны критически оценивать работу брокера, но это также не означает, что следует преувеличивать недостатки его работы.

Анализ агентской межбанковской модели форекс брокера

Существует два доступных метода анализа агентской модели: технологический и юридический. Все методы ведут к одному заключению: представленная агентская межбанковская модель возможна, но маловероятна в конкурентной среде форекс брокеров. Итак, начнем рассмотрение по порядку.

Технологический конфликт

Задумывались ли вы, по какой причине хедж фонды размещают свои торговые серверы непосредственно в отделении биржи? Использование технологии Direct Market Access (DMA) является единственным способом снизить уровень обработки заявки до 0.5-3 мс и избежать дополнительной сетевой задержки исполнения ордера. В этом случае компания использует оборудование площадки (банка, биржи) и имеет возможность внедрять собственную программную среду, определяющую торговый поток. Если хедж фонд использует алгоритмическую торговлю, то периодически происходит обновление ПО и загрузка новых программных модулей. То есть, если торговой сервер компании расположен в серверном отделении ММВБ или другой торговой площадки, то 1 мс – это типичное доступное разрешение котировок.

Использование удаленного доступа вводит дополнительную задержку сигнала 100 мс для Ethernet соединения (витая пара) и 500-600 мс для спутникового канала связи. Дополнительная задержка также обусловлена использованием промежуточных прокси-серверов и ретрансляторов сигнала с дополнительным усилением. Каждый прокси-сервер получает миллионы запросов, выстраивая их в очередь для исполнения, и таким образом, создает задержку, которая априори отсутствует в DMA. Задумывались ли Вы, какова задержка между получением котировки и выполнения заявки?

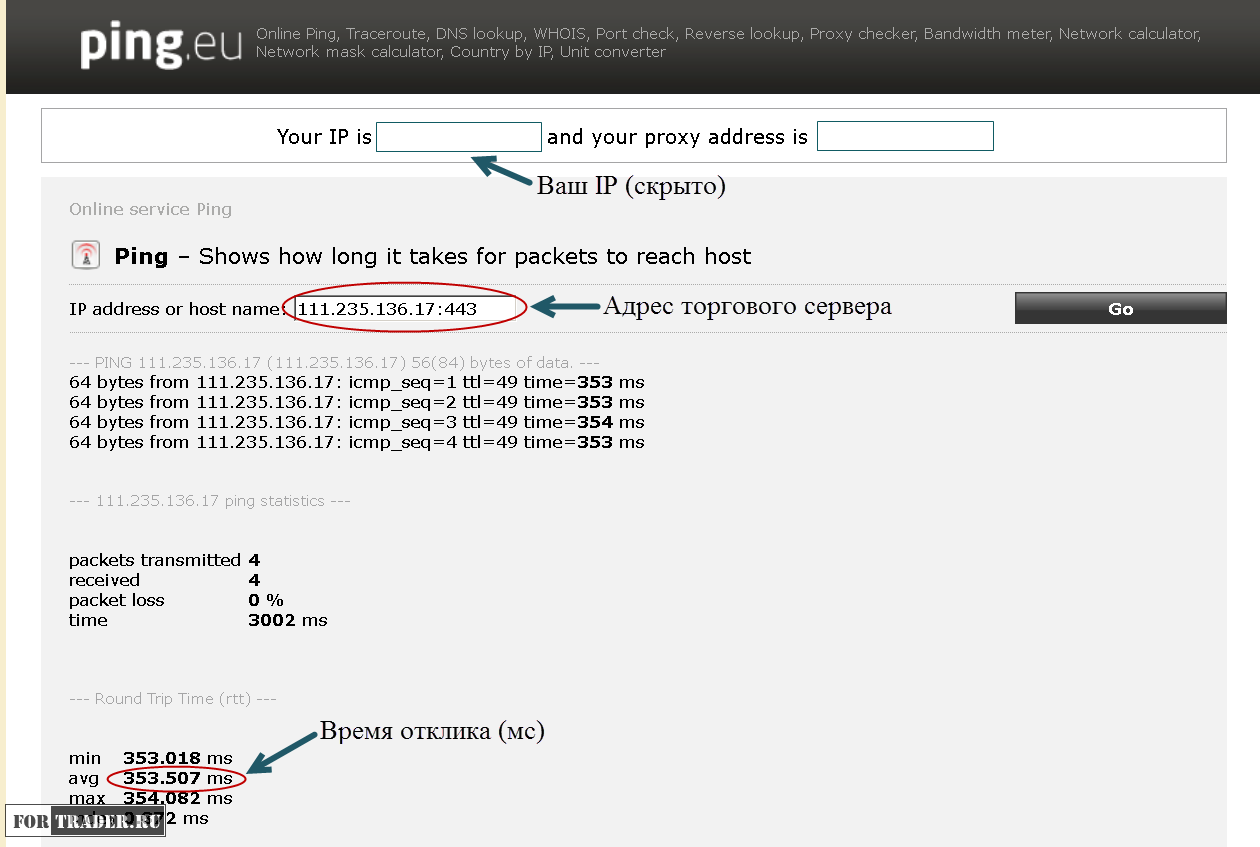

Для того, чтобы проверить задержку передачи сигнала от Вашего ПК к прокси-серверу брокера, Вы можете использовать ряд простых утилит, или сервисов, например: ping.eu. В единственное поле вводится IP адрес, или адрес хоста торгового прокси-сервера. Простейший эксперимент с пингом прокси-сервера одной из «компаний – агентов» с моего домашнего ПК (скорость интернет трафика – 100 Мбит/c) привел к следующему результату:

В поле avg Вы обнаружите среднее время, необходимое для отправки сигнала на сервер (ордер) и его подтверждения, т.е. время, которое необходимо трейдеру для совершения одной операции. Результат превосходит скорость исполнения ордеров на торговых площадках в 300 раз. Также следует принять во внимание, что после получения заявки прокси-сервером, она передается на основной торговый сервер компании, затем на агрегатор ликвидности и, в конечном счете, на серверы провайдера ликвидности. Мы рассмотрели только первое звено этой цепи. Вы можете провести этот эксперимент с участием торгового прокси-сервера любого брокера, позиционирующего себя как «межбанковский агент», и Вы придете к значению задержки, которая будет лежать в диапазоне 100-1000 мс. Обнаружить адрес торгового прокси-сервера Вы можете двумя тремя способами: на официальном сайте компании, на тематических форумах или самостоятельно. В последнем случае Вы можете открыть файл с расширением .srv в папке [папка терминала]/config/ (MT4). Дополнительную информацию о том, как самостоятельно выяснить IP торгового прокси-сервера компании Вы можете найти, например, здесь.

Основной вывод, который может быть сделан на основании тестирования: для исполнения заявки по текущей межбанковской цене, ее значение должно оставаться постоянным в течение 500-1000 мс. В противном случае, исполнение ордера на стороне поставщика ликвидности или даже прайм брокера по заявленной цене становится невозможным.