Фигуры технического анализа и свечные модели часто используются трейдерами и как самостоятельный его вид, и как дополнение к другим методикам прогнозирования. Данный курс лекций может быть полезен как для начинающих трейдеров, так и для опытных мастеров. Начать серию я бы хотел с разворотных свечных моделей «Молот» и «Висельник».

Описание разворотных свечных моделей «Молот» и «Висельник»

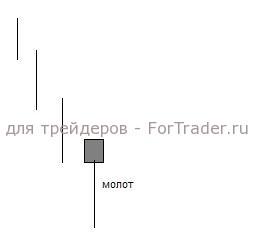

Свечные модели «Молот» и «Висельник» состоят из одной свечи. У них длинные нижние тени и маленькие тела, находящиеся на вершине дневного торгового диапазона или очень близко к ней.

Свечной паттерн «Молот» возникает на нисходящем тренде и назван так потому, что выковывает дно, а японское слово «тонкачи», обозначающее эту модель, переводится как «земля».

Свечная модель «Висельник» появляется на вершине тренда или во время восходящего тренда. Такое название происходит от японского «кубицури» и возникло из-за того, что эта свеча напоминает висящего человека.

Правила образования разворотных свечных моделей «Молот» и «Висельник»

- Маленькое тело находится у верхнего края торгового диапазона;

- Цвет тела свечи не имеет значения;

- Длинная нижняя тень свечи должна быть намного длиннее тела, обычно в два-три раза;

- У свечи не должно быть верхней тени, а если есть, то очень маленькая.

Поведение рынка в момент моделей «Молота» и «Висельника»

- Свечная модель «Молот»

Рынок находится в нисходящем тренде, следовательно, на нем присутствуют медвежьи настроения. Торговая сессия открывается, и цена резко падает. Однако затем она растет, и рынок возвращается к максимуму торгового дня или почти к нему.

Нежелание рынка и далее снижать цену охлаждает продавцов, и большинство трейдеров чувствует себя неловко при открытых медвежьих позициях. Если цена закрытия превышает цену открытия (что обозначается белым телом свечи), ситуация для покупателей становится еще более привлекательной. Подтверждением этого будет более высокая цена открытия при еще более высокой цене закрытия на следующий торговый день.

- Свечная модель «Висельник»

В этом случае рынок рассматривается как бычий из-за наличия восходящего тренда. Для того чтобы появился «Висельник», цена должна опуститься намного ниже уровня открытия торговой сессии, а затем подняться, чтобы закрыться вблизи максимума. Это приводит к образованию длинной нижней тени, которая показывает, насколько низко могут упасть цены.

Если следующая свеча за «Висельником» открывается ниже, то многие трейдеры могут захотеть рассмотреть возможность продажи. Таким образом, подтверждением медвежьего характера свечной модели «Висельник»может быть черная свеча и более низкая цена открытия следующей свечи.

Особенности ценовых моделей «Молот» и «Висельник»

Признаки, которые усиливают значение сигнала, подаваемого свечными моделями «Молот» и «Висельник»:

- чрезвычайно длинная нижняя тень;

- отсутствие верхней тени или ее очень небольшое значение;

- очень маленькое тело;

- сильный предыдущий тренд и цвет тела.

Вообще, цвет тела свечных паттернов «Молот» и «Висельник» может усиливать значимость прогностических возможностей модели. К примеру, «Висельник» с черным телом обладает более выраженным медвежьим характером, чем та же модель с белым телом. Сходным образом «Молот»с белым телом носил бы более выраженный бычий характер, чем тот, у которого тело черное.

Нижней тени необходимо быть как минимум в два раза длиннее тела, но не более чем в три раза. Верхняя тень не должна превышать 5-10% диапазона от максимума до минимума. Низ тела должен находиться ниже тренда для модели «Молот» и выше тренда для модели «Висельник».

Примеры ценовых моделей в рынке

На рисунках мы видим, что тренды, после образования свечных моделей «Молот» и «Висельник», действительно нарисовали дно и вершину соответственно, и сменили направление. На рисунке образование «Висельника» получилось идеальным, без верхних теней и с оптимальными пропорциями тело/тень. А подтверждением свечного паттерна «Висельник» стало закрытие следующего дня медвежьей свечой.

А вот пример свечной модели «Молот» я специально выбрал не оптимальный, с небольшой верхней тенью, чтобы вы убедились в том, что небольшие тени в таких видах свечей могут иметь место (около 10% от общего диапазона свечи). Так же, как и в предыдущем примере с «Висельником», разворотная свечная модель «Молот» себя отработала, и тренд, образовав ее, развернулся.