На этот раз мы с вами рассматриваем пару евро/доллар. Начать, как обычно, хотелось бы с наиболее важных событий, которые могут определить динамику валют инструмента. На мой взгляд, самое важный момент, который сейчас движет рынками, — это избыточная долларовая ликвидность, сильно превышающая обязательные резервы. Некоторое снижение данной ликвидности, полагаю, резко снизит желание инвесторов рисковать, и рисковые активы могут сильно скорректировать.

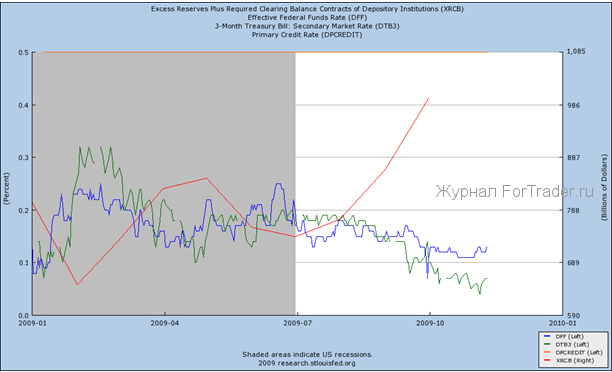

Наличность банков к депозитам выросла до уровней 81-х годов. Рассматривая избыточные резервы и краткосрочные ставки с эффективностью ставок ФРС, можно увидеть, что именно ФРС делает с печатным станком. Давайте посмотрим на рисунок 1: красный график – это показатель избыточных резервов банковской системы, из движения которого видно, что резервы на октябрь достигли нового максимума. Однако если мы обратим внимание на краткосрочные ставки: синим показана эффективная ставка ФРС, зеленым — краткосрочные били США, — то увидим, как они снижаются при избытке ликвидности, так как банки готовы давать более дешевые деньги из-за того что их много, либо покупать билли, снижая их доходность.

Заметим, что приблизительно 5-7 числа, согласно показаниям графика, ставки по ФЕД фондам и краткосрочные били США нащупали дно и стабилизировались и даже пытаются расти, что говорит нам о том, что ФРС тормозит печатный станок. Как следствие, ликвидность уменьшается, а деньги дорожают, так как растут краткосрочные ставки. Все эти данные говорят о возможности резкой коррекции на рынках валют в пользу доллара. На рынке капитала и срочных рынках может быть резкое медвежье давление, кривые доходностей облигаций США, думаю, будут уплощаться (выпрямляться), что дополнительно укажет на верность рассуждений о рестрикции.

Рис. 1. График резервов США (красный), эффективной ставки (синий), краткосрочные били (зеленый).

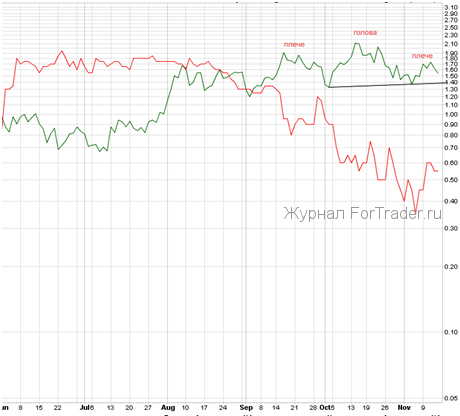

Вторым важным фактором, который укажет на начало сжатия рынков, являются банковские индексы. Так как основные интервенции проходили именно через банковский сектор, то этот сектор и будет указывать на ликвидность на рынке в первую очередь. Для рассмотрения данного сектора посмотрим на рисунок 2 (красным отмечены краткосрочные били, синим — банковский индекс):

Рис. 2. Краткосрочные били (красный), Банковский индекс (зеленый).

Из графика видно, что при снижении доходностей краткосрочных бумаг вероятно увеличение избыточных резервов. Банки также испытали поддержку, однако в середине октября сформировалась голова фигуры технического анализа «голова и плечи», что при небольшом продолжении снижения ликвидности, продолжении роста краткосрочных ставок и изъятия ликвидности вызовет снижение акций банков и разворот бычьего тренда.

Еще один фактор, который также считаю нужным учитывать, — это объемы кредитной экспансии. И в этом вопросе важна монетарная политика ЕЦБ, так как мы рассматриваем евро. На мой взгляд, политика очень консервативная относительно других ЦБ, что, несомненно, будет оказывать поддержку евро относительно франка и британской валюты, что также можно видеть по отчетам COT, которые не предвещают сильной дестабилизации евро. Но все же я ожидаю снижения евро относительно доллара США. Однако для спекуляций рекомендовал бы валюты, где доллар США выступает в роли валюты фондирования в большей степени, а именно валюты высокодоходные, такие как австралийский доллар, российский рубль. Они, на мой взгляд, могут испытать куда более серьезное давление рынка, чем евро.

Рис. 3. График валютной пары EURUSD.

Как итог, ожидаю снижения пары евро/доллар до уровня 1.4-1.4050 в ближайшее время, после чего предполагаю снижение продолжится и достигнет своего дна в районе 1.37-1.38. Далее ждем возобновления роста.