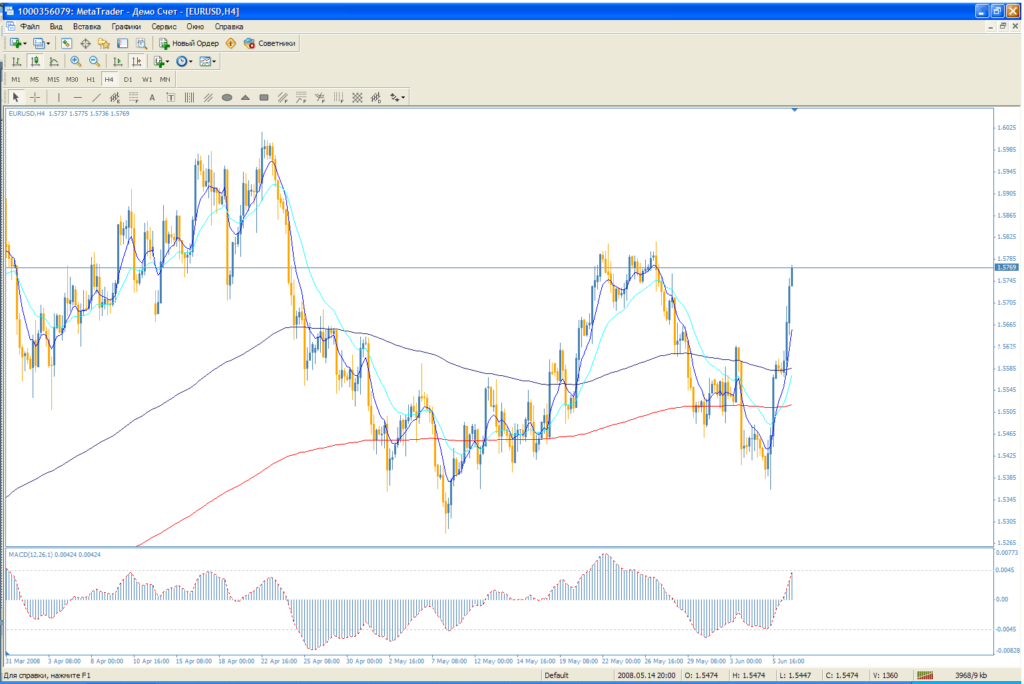

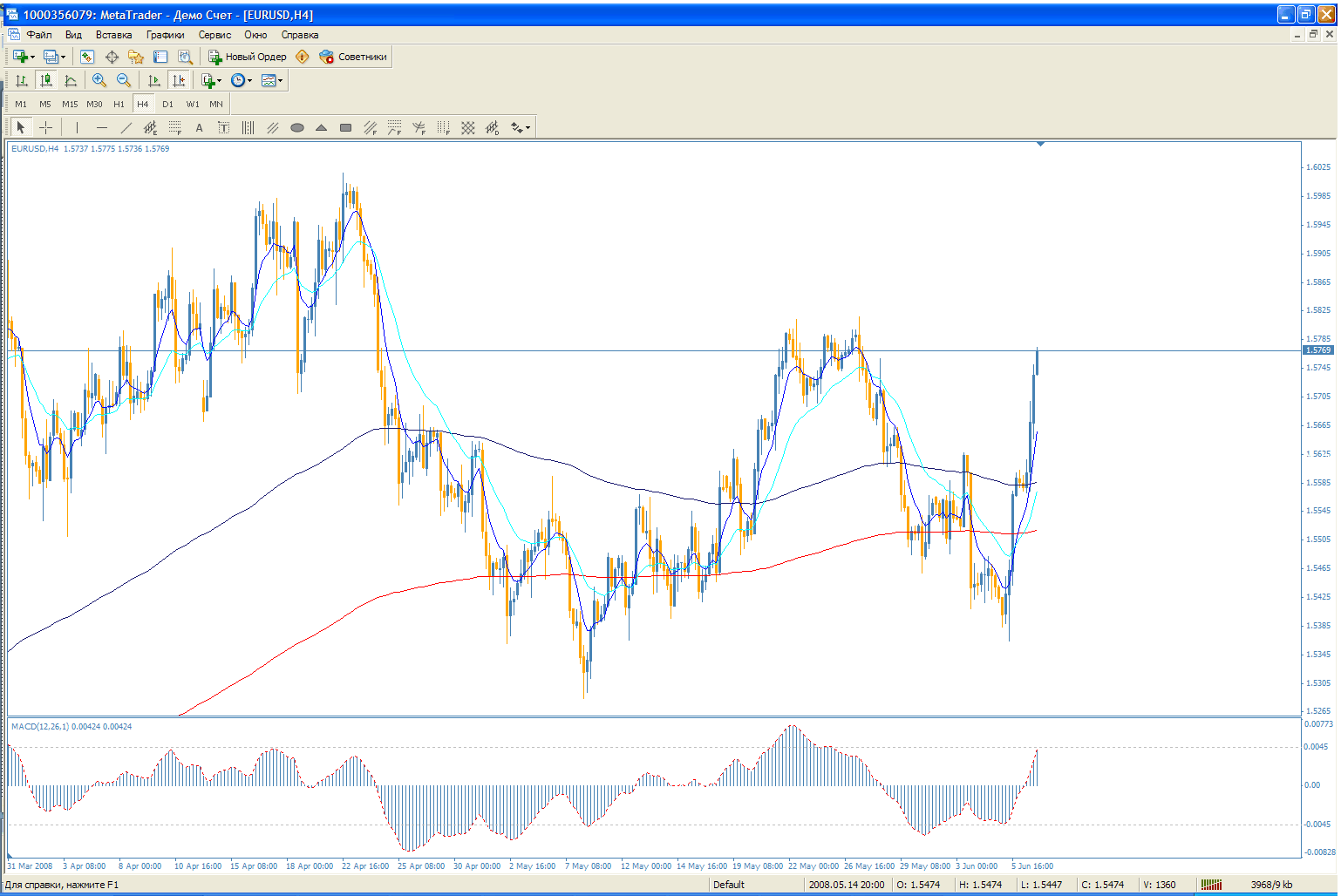

В 19 выпуске журнала ForTraders.org мы рассмотрим следующий паттерн системы MACD FOREX на H4 – паттерн D «Двойная вершина \ Двойное дно». Напомним, что мы продолжаем рассматривать торговую стратегию «4-xчасовая MACD FOREX стратегия», которая приносит ее автору в среднем 300 пунктов ежемесячно, которая была протестирована на исторических данных и работает успешно на счете автора уже более двух лет. Стратегия основана на работе по паттернам MACD, а также на комбинациях скользящих средних.

Используемые индикаторы

MACD: FastEMA=5, LowEMA=13.

Moving Average: три экспоненциальные скользящие средние с периодами 7, 21, 365 и простая скользящая средняя с периодом 98.

Алгоритм торговой стратегии

Итак, для работы по стратегии нам понадобятся: индикатор MACD и четыре набора скользящих средних. Для исследования будем использовать 4-хчасовой график валютной пары EURUSD.

Автор стратегии предлагает для торговли 6 разнообразных эффективных версий паттернов. В этом номере мы протестируем один из разворотных паттернов MACD – двойная вершина и двойное дно. Паттерн D.

Рассмотрим паттерн D

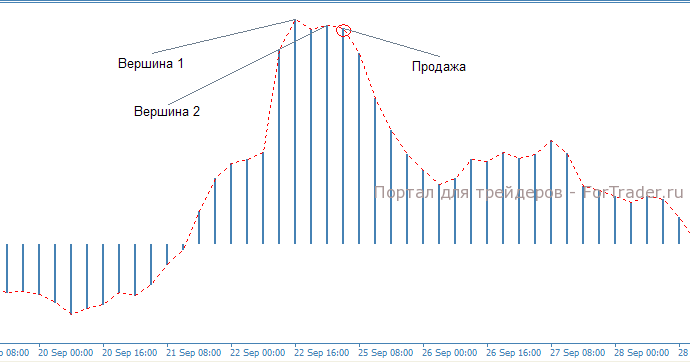

Для успешного образования паттерна D на продажу первая и вторая вершины должны образоваться выше уровня 0.0045, при этом вторая вершина должна быть ниже первой. Образованный паттерн является сигналом на вход в рынок на продажу.

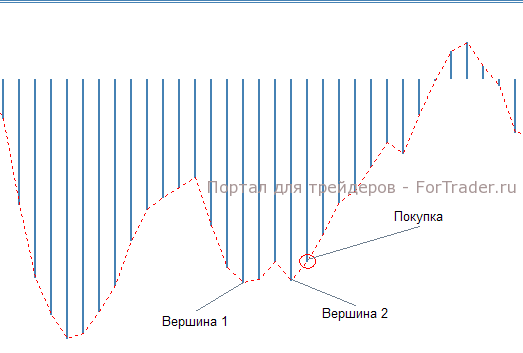

Для успешного образования паттерна D на покупку первая и вторая вершины должны образоваться ниже уровня -0.0045 при этом вторая вершина должна быть выше первой. Образованный паттерн является сигналом на вход в рынок на покупку.

Поиск сигнала на покупку

- Гистограмма MACD должна сформировать минимум ниже -0.0045;

- После образования минимума ниже -0.0045, гистограмма должна сформировать более высокий минимум ниже -0.0045;

- Стоп-приказ размещается на 10 пунктов ниже последнего локального минимума;

- Первая цель для 30% позиции закрывается при значении цены выше 21-опериодной экспоненциальной средней;

- Вторая цель для половины позиций закрывается при достижении ценой значения между 89-типериодной простой средней скользящей и 365-типериодной экспоненциальной средней.

- Третья цель для оставшегося объема позиций закрывается при достижении ценой уровня ценового сопротивления.

Поиск сигнала на продажу

- Гистограмма MACD должна сформировать максимум выше 0.0045;

- После образования максимума выше 0.0045, гистограмма должна сформировать более низкий максимум выше 0.0045;

- Стоп-приказ размещается на 10 пунктов выше последнего локального максимума;

- Первая цель для 30% позиции закрывается при значении цены ниже 21-опериодной экспоненциальной средней;

- Вторая цель для половины позиций закрывается при достижении ценой значения между 89-типериодной простой средней скользящей и 365-типериодной экспоненциальной средней.

- Третья цель для оставшегося объема позиций закрывается при достижении ценой уровня ценового сопротивления.

Тестирование работы паттерна «Двойная вершина \ двойное дно»

Реализовав данный паттерн на языке MQL4 в виде советника, мы вывели следующие параметры для возможности оптимизации стратегии:

- stoplossbars = 6 — количество баров, за которое определяется максимум или минимум для установки стоп приказа;

- takeprofitbars = 20 — количество баров, за которое находится сопротивление или поддержка;

- otstup = 10 — количество пунктов для отступа от найденного максимума или минимума при установке стоп приказа;

- lowema = 12 — период индикатора MACD;

- fastema = 26 — период индикатора MACD;

- maxur = 0.0045 — верхний уровень индикатора MACD для отслеживания образования вершин на продажу;

- maxur1 = 0.0030 – нижний уровень индикатора при достижении, которого отбрасывается сигнал на продажу как ложный;

- minur = -0.0045 — нижний уровень индикатора MACD для отслеживания образования дна на покупку;

- minur = -0.0030 — нижний уровень индикатора MACD при достижении, которого отбрасывается сигнал на покупку как ложный.

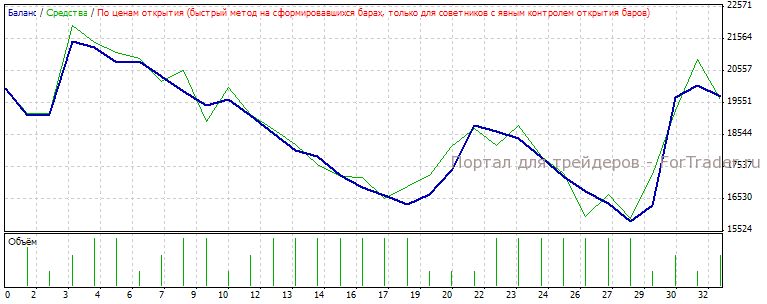

Протестировав вышеперечисленные правила с 2001 по 2008 год с параметрами индикаторов по умолчанию, мы получили следующие результаты:

За весь период результат составил -$250, при этом просадка составила более $5000 при работе постоянным объемом 0.1 лот.

Как видим ,торговля по стандартным параметрам стратегии является убыточной и не столь эффективной насколько этого хочется. Попробуем подобрать наиболее оптимальные параметры советника в период с 2007.01.11 по 2008.01.11 и после этого проверить их работоспособность уже на будущем периоде вплоть до текущего момента.

Оптимизация форекс стратегии

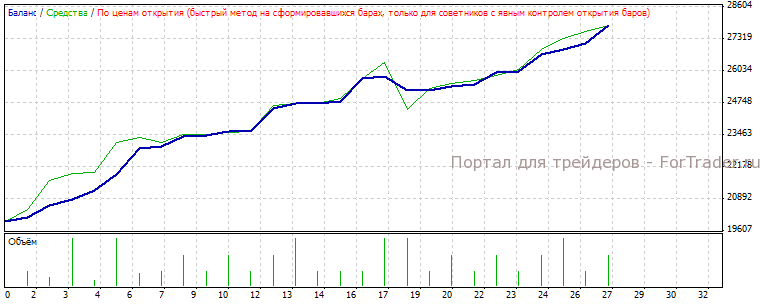

Протестировав различные комбинации параметров стратегии в период с 2007.01.01 по 2008.01.01, мы получили ряд прибыльных настроек для стратегии, и выбрали первый попавшийся хороший вариант по соотношению прибыльности и максимальной просадки работающий на будущем:

Прибыль: 907.00 Количество сделок: 27 Просадка: 100.00

Параметры:

- stoplossbars=1;

- takeprofitbars=32;

- otstup=45;

- lowema=9;

- fastema=4;

- sum_bars_bup=10;

- maxur=0.0165;

- maxur1=0.0001;

- minur=-0.0005;

- minur1=-0.0006.

Посмотрим, какие результаты даст оптимизированная стратегия.

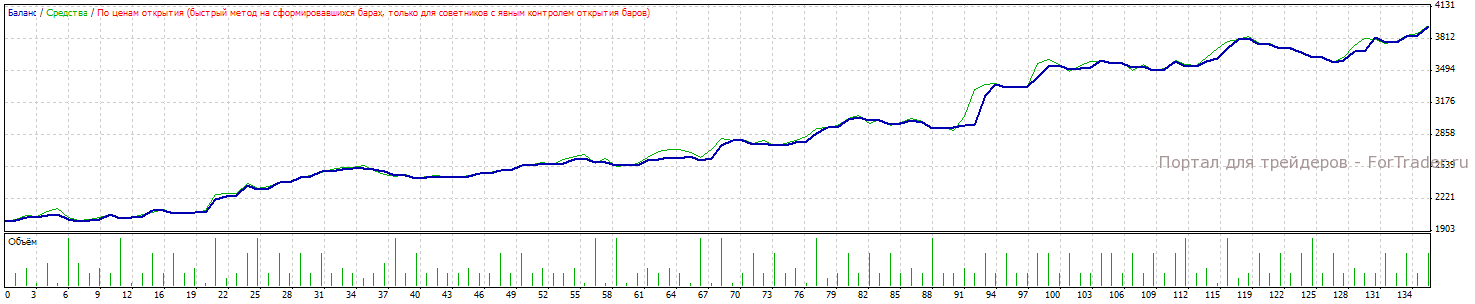

Как видим, результат получился положительный: за этот период прибыль составила — $907. Начальный депозит был равен $200. Просадка составила всего $100. Для проверки эффективности паттерна проверим работоспособность на будущем периоде: с 2008.01.01 по 2008.06.29.

Как видим, параметры эффективны на будущем: прибыль составила $446 с начального депозита в $200, но просадка увеличилась с $100 до $140. Это говорит о возможном некотором ухудшении результатов системы при работе на будущем, но можно найти параметры лучше, нежели те, которые выбрали мы, и, возможно, они не будут давать увеличения просадки на будущем, это вполне реально.

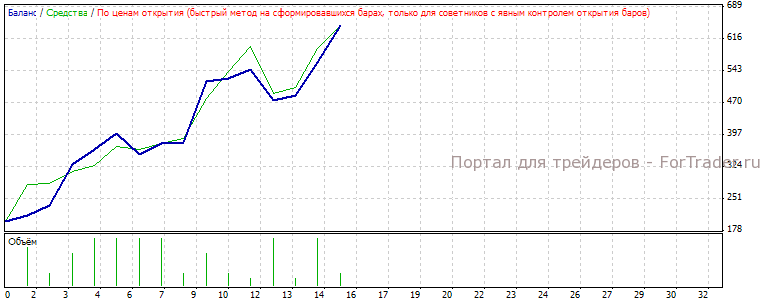

Мы также протестировали систему на часовом графике, и получили хорошие показатели при работе на будущем.

Параметры для часового графика следующие:

- stoplossbars=19;

- takeprofitbars=47;

- otstup=25;

- lowema=6;

- fastema=36;

- sum_bars_bup=10;

- maxur=0.006;

- maxur1=0.0006;

- minur=-0.001;

- minur1=-0.0001.

Подведем итоги исследования

Стратегия, на наш взгляд, является эффективной для работы на рынке FOREX и с большой вероятностью при правильном подходе принесет трейдеру прибыль, особо отметим хорошее соотношение прибыли и низкого потенциального риска при работе по найденным нами параметрам. Мы не оптимизировали параметры скользящих средних, возможно оптимизация этих параметров также улучшит результат.

Вердикт экспертов журнала ForTraders.org

Паттерн D «двойная вершина — двойное дно», на наш взгляд, является даже более эффективным, чем паттерн А, описанный в 16 номере журнала. Особое преимущество — это низкий уровень просадки, а также большее количество сделок. Мы рекомендуем этот паттерн для торговли при нахождении хороших параметров с проверкой на будущем.

Также отметим, что у разных брокеров разные свойства котировок и результаты работы данных нами параметров могут отличаться.

Спустя 4 года мы повторили исследование данной стратегии и получили прекрасные результаты. Познакомиться с ним вы можете на сайте журнала ForTraders.org.