В 18 выпуске журнала ForTraders.org мы рассмотрим следующий паттерн системы – «Голова и плечи на MACD». Напомним, что мы продолжаем рассматривать торговую стратегию «4-xчасовая MACD FOREX стратегия», которая приносит ее автору в среднем 300 пунктов ежемесячно, была протестирована на исторических данных и работает успешно на счете автора уже более двух лет. Стратегия основана на работе по паттернам MACD, а также на комбинациях скользящих средних.

Используемые индикаторы

MACD:

FastEMA=5

LowEMA=13.

Moving Average: три экспоненциальные скользящие средние с периодами 7, 21, 365 и простая скользящая средняя с периодом 98.

Алгоритм торговой стратегии

Итак, для работы по стратегии нам понадобятся: индикатор MACD и четыре набора скользящих средних. Для исследования будем использовать 4-хчасовой график валютной пары EURUSD.

Автор стратегии предлагает для торговли 6 разнообразных эффективных версий паттернов. В 18 номере мы протестируем один из разворотных паттернов MACD – голова и плечи. Рассмотрим паттерн С.

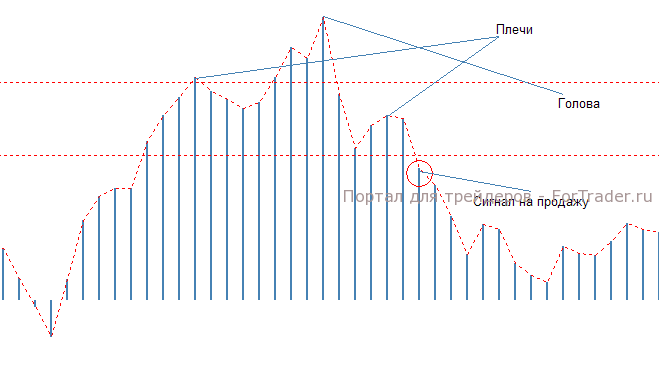

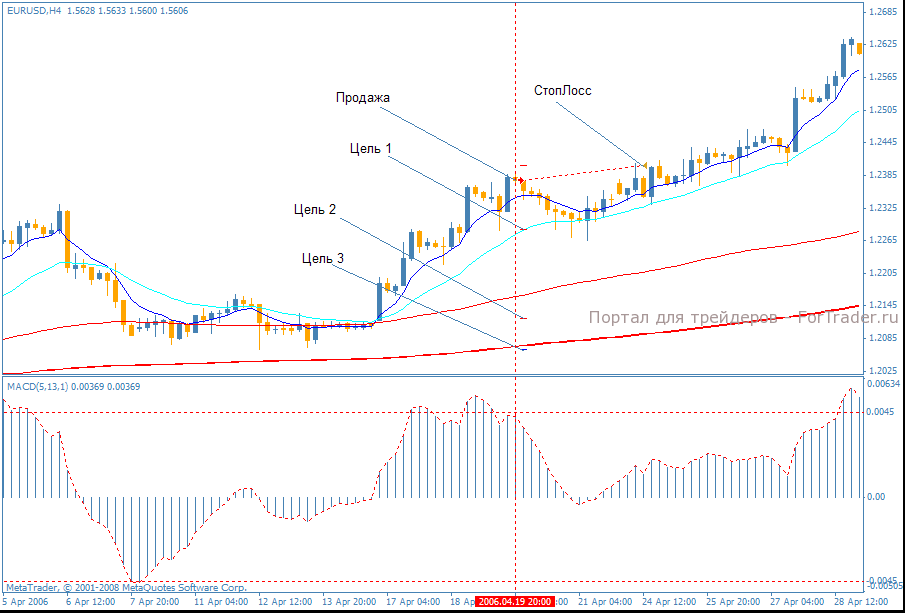

Для успешного образования нисходящего паттерна С на продажу левое плечо должно образоваться выше уровня 0.0030, голова должна быть выше левого плеча и образоваться выше 0.0045, правое плечо должно сформироваться ниже левого плеча и ниже головы. Образованный максимум правого плеча является сигналом на вход в рынок.

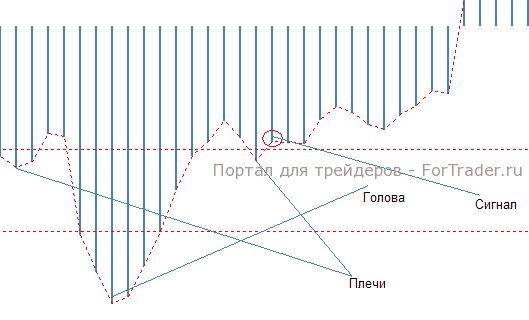

Для успешного образования разворотного паттерна С на покупку левое плечо должно образоваться ниже уровня -0.0030, голова должна быть выше левого плеча и образоваться ниже -0.0045, правое плечо должно сформироваться ниже левого плеча и ниже головы. Образованный минимум правого плеча является сигналом на вход в рынок.

Поиск сигнала на покупку

- Гистограмма MACD должна сформировать минимум ниже -0.0030;

- После образования минимума ниже -0.0030, гистограмма должна сформировать еще более низкий минимум — ниже -0.0045;

- После образования минимума ниже -0.0045, гистограмма должна сформировать еще один минимум выше первого и второго минимума;

- Стоп-приказ размещается на 10 пунктов ниже последнего локального минимума;

- Первая цель для 30% позиции закрывается при значении цены выше 21-опериодной экспоненциальной средней;

- Вторая цель для половины позиций закрывается при достижении ценой значения между 89-типериодной простой средней скользящей и 365-типериодной экспоненциальной средней.

- Третья цель для оставшегося объема позиций закрывается при достижении ценой уровня ценового сопротивления.

Поиск сигнала на продажу

- Гистограмма MACD должна сформировать максимум выше 0.0030;

- После образования максимума выше 0.0030, гистограмма должна сформировать еще более высокий максимум — выше 0.0045;

- После образования максимума выше 0.0045, гистограмма должна сформировать еще один максимум ниже первого и второго максимума;

- Стоп-приказ размещается на 10 пунктов выше последнего локального максимума;

- Первая цель для 30% позиции закрывается при значении цены ниже 21-опериодной экспоненциальной средней;

- Вторая цель для половины позиций закрывается при достижении ценой значения между 89-типериодной простой средней скользящей и 365-типериодной экспоненциальной средней.

- Третья цель для оставшегося объема позиций закрывается при достижении ценой уровня ценового сопротивления.

Тестирование торговой стратегии

Реализовав данный паттерн в качестве стратегии на языке MQL4 в виде советника, мы вывели следующие параметры для возможности оптимизации стратегии:

- stoplossbars = 6 — количество баров, за которое определяется максимум или минимум для установки стоп приказа.

- takeprofitbars = 20 — количество баров, за которое находится сопротивление или поддержка.

- otstup = 10 — количество пунктов для отступа от найденного максимума или минимума при установке стоп приказа.

- lowema = 12 — период индикатора MACD.

- fastema = 26 — период индикатора MACD.

- maxur = 0.0045 — верхний уровень индикатора MACD для отслеживания продажи.

- maxur1 = 0.0030 – нижний уровень индикатора MACD для отслеживания продажи.

- minur = -0.0045 — нижний уровень индикатора MACD для отслеживания покупок.

- minur1 = -0.0030 — верхний уровень индикатора MACD для отслеживания покупок.

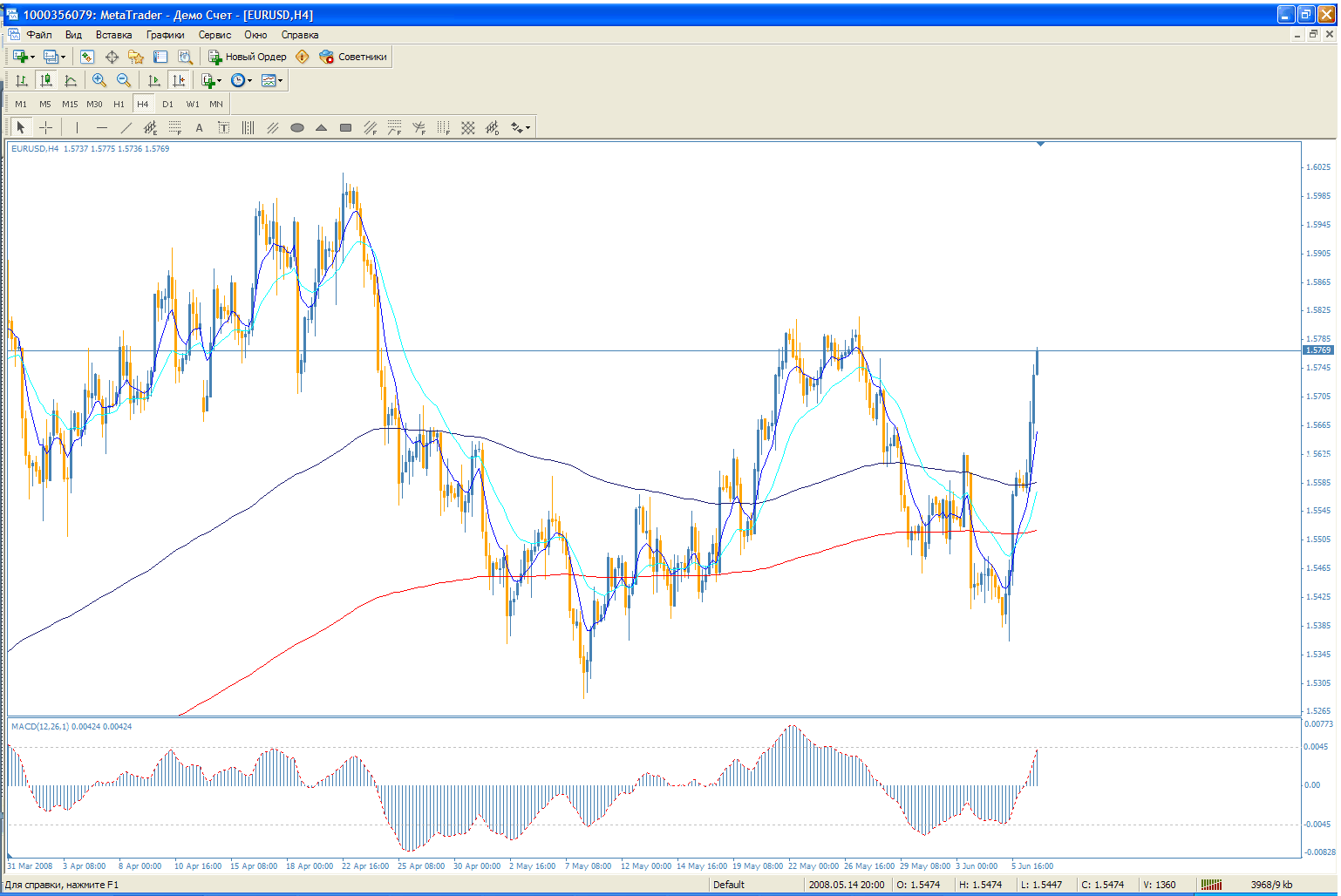

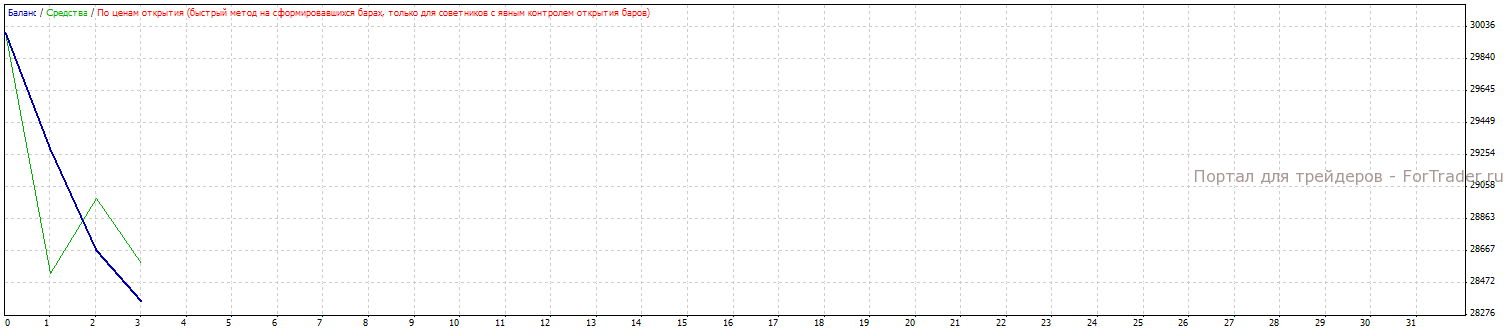

Протестировав вышеперечисленные правила с 2001 по 2008 год, с параметрами индикаторов по умолчанию мы получили следующие результаты:

Из графика видно, что торговля по стандартным параметрам стратегии является неэффективной. Очень редко образуется необходимый паттерн с настройками по умолчанию. Попробуем подобрать наиболее оптимальные параметры в период с 2001.01.11 по 2008.01.11 и после проверить их уже на будущем периоде вплоть до текущего момента.

Оптимизация стратегии

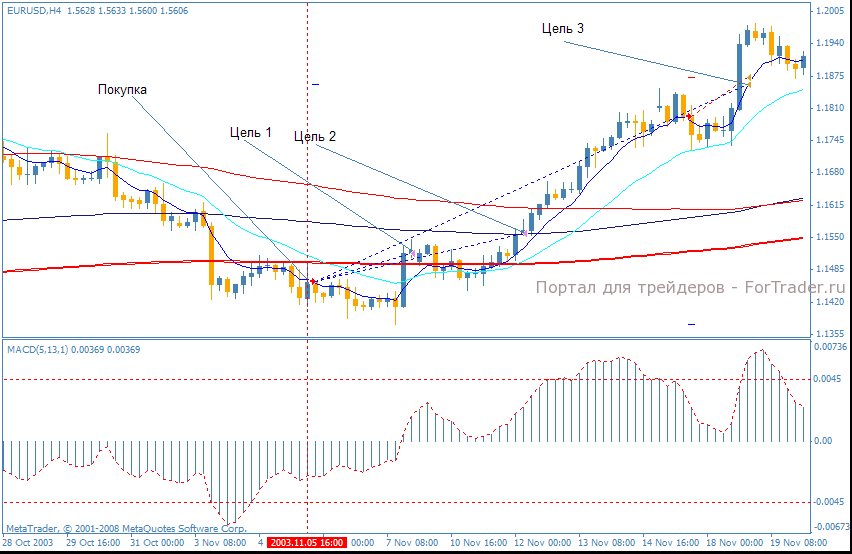

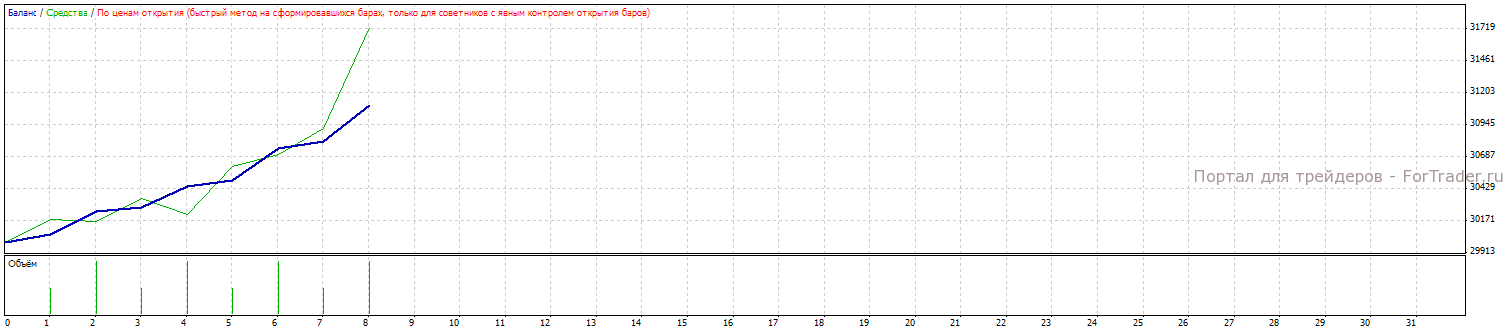

Протестировав различные комбинации параметров стратегии в период с 2007.01.01 по 2008.01.01, мы получили много прибыльных настроек для стратегии, и выбрали наиболее лучший вариант по соотношению прибыльности и максимальной просадки:

- Прибыль: 1101.06;

- Количество сделок: 8;

- Просадка: 201.00;

- stoplossbars=28;

- takeprofitbars=2;

- otstup=45;

- lowema=67;

- fastema=19;

- maxur=0.009;

- maxur1=0.011;

- minur=-0.0065;

- minur1=-0.002.

Посмотрим, какие результаты даст оптимизированная стратегия.

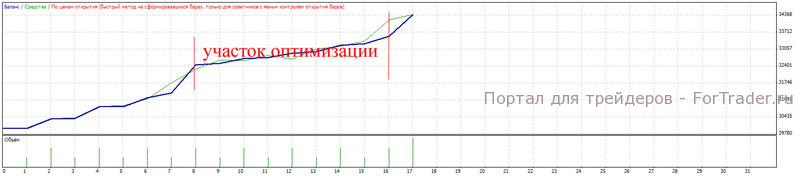

Как видим, результат получился положительный: за этот период прибыль составила — $1101. Начальный депозит был равен $3000. Просадка всего $201. Для проверки эффективности паттерна мы поступили нестандартным образом: помимо проверки работоспособности на будущем проверим, как работали подобранные параметры стратегии и на прошлом.

Как видим, параметры очень стабильны и показывают хорошие результаты, как на будущем, так и на прошлом участке на котором не проводилась оптимизация параметров. На прошлом система заработала чуть более $3000, а на будущем $840, что является хорошим показателями системы.

Подведем итоги тестирования торговой стратегии

Стратегия, по мнению экспертов журнала ForTraders.org, является эффективной для работы на рынке FOREX и с большой вероятностью при правильном подходе принесет трейдеру прибыль, особо отметим хорошее соотношение прибыли и низкого потенциального риска при работе по найденным нами параметрам. Мы не оптимизировали параметры скользящих средних, возможно оптимизация этих параметров также улучшит результат.

Наш вердикт: Классический паттерн С «голова и плечи» является менее эффективным чем паттерн А, из-за очень редкого появления такого паттерна. Оптимизация же параметров паттерна С дает уже совсем другой паттерн, нежели «голова и плечи», но является также довольно эффективным по сравнению с паттерном А (см. выпуск 16), хотя и имеет очень низкое количество сделок. Но эту проблему можно легко решить, работая по большому количеству финансовых инструментов.