С начала недели инвесторы, подобно слушателям в зале суда, с затаенным дыханием ожидали оглашения приговора денежно-кредитной политике США. Судья в виде Федеральной резервной системы (ФРС) в среду его озвучил. Вердикт: «Казнить, нельзя помиловать».

Перед американскими властями стояла непростая задача выбора: поддержание роста экономики, но при этом дальнейшее раскручивание инфляции или ценовая стабильность при обвале на фондовых и товарных рынках. Причем, стоит отметить, что эта задача стоит уже давно: еще с весны 2009 года (когда было принято решение о первом раунде количественного смягчения QE1). На протяжении вот уже двух лет ФРС делает выбор, кого казнить, а кого помиловать, и пока – в пользу финансовых рынков.

Давайте посмотрим, как «судье» удавалось (или не удавалось?) справляться с проблемой двойного мандата (ценовая стабильность с одновременной стимуляцией экономики и, соответственно, занятости) в первый и второй раунды количественного смягчения.

Прежде чем начать анализ, хочу подчеркнуть, что только QE1 (в отличие от QE2 и возможного QE3) не вызывал ожесточенных споров перед своим стартом. В то время у ФРС был неоспоримый аргумент в пользу включения «печатного станка»: не допустить краха финансовой системы после банкротства крупнейшего американского инвестиционного банка Lehman Brothers и коллапса рынка межбанковского кредитования.

В рамках первого раунда на рынок было выплеснуто 1,15 триллионов долларов. За 2009 год цены на золото выросли более чем на 20%, главный индекс США Dow Jones Industrial Average — более чем на 50%, цены на нефть показали рост около 100%.

*Дневной график Dow Jones Industrial Average из торгово-аналитической программы Itrader

Как уже было отмечено выше, целью QE1 являлось спасение экономики страны от кризиса. А «на войне как на войне: все средства хороши», проблема разгона инфляции отошла на второй план. Что же имеем с ростом экономики? С началом программы рост ВВП ускорился: если в первом квартале 2009 года показатель составлял -4,9% годовых, то до конца года он увеличился до 2,4%. Однако уже за первый-третий кварталы 2010 года рост замедлился до 2,15%, а рынки начали «буксовать» (см. дневной график Dow Jones Industrial Average из торгово-аналитической программы Itrader).

На рынке труда также не произошло значительного оживления. К ноябрю 2010 года уровень безработицы снизился до 9,8% по сравнению с 10,2% годом ранее. Причем процент занятых к общему числу населения в течение 2009 и 2010 годов также снижался.

Инфляция же к концу 2009 года выросла до 2,7%, в то время как в 2008 году была на уровне 2,4%.

Таким образом, ралли на финансовых рынках не было подкреплено ростом реальной экономики. Вследствие этого после окончания первого раунда смягчения игроки стали активно покидать рынок (как можно видеть на приведенном выше графике).

Чтобы предотвратить бегство с рынков (а оно бы было всеобъемлющим), ФРС вновь начинает печатать доллары. 3 ноября 2010 года было объявлено о втором этапе количественного смягчения, на этот раз суммой 600 миллиардов долларов, с заявленными целями: создание новых рабочих мест, увеличение платежеспособного спроса, недопущение дефляционной спирали.

Результат: инвесторы, падкие на «горячие деньги», снова «в деле». На следующий же день индекс DJIA вырос на 2%. То, что происходит с реальной экономикой, их как будто бы не волнует. А с ней-то дела не так «хороши», как с фондовыми и товарными рынками. В четвертом квартале 2010 года программа «вытащила» ВВП Америки на уровень 2,45% годовых, однако уже в первом квартале 2011 года он оказался на уровне 1,8%. Уровень безработицы вырос с 8,8% до 9,0%. Ситуация на рынке жилья продолжает ухудшаться, цены в отсутствии спроса падают (за год с июня 2010 – на 8%).

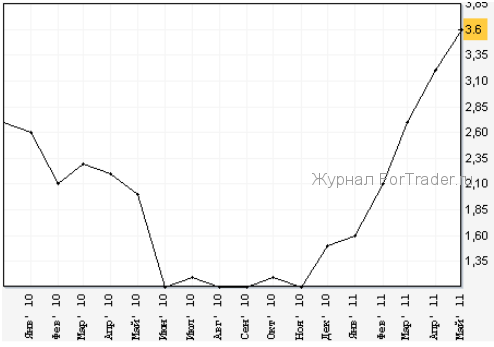

Если же посмотреть на темпы роста потребительских цен, можно понять, почему в настоящее время столь актуальной стала тема сырьевой инфляции. За первые 2 месяца 2011 индекс вырос на 0.95% — максимальное ускорение за 20 лет (для сравнения: в период с августа по ноябрь 2010 года темп роста – 0,19% в месяц). В годовом исчислении инфляция к июню уже достигла уровня в 3,6%.

*Индекс потребительских цен в годовом исчислении, по данным инвестиционной компании «Финам»

На фондовых и товарных рынках в настоящее время можно наблюдать коррекцию, схожую с той, что была перед завершением QE1 (см. дневной график Dow Jones Industrial Average из торгово-аналитической программы Itrader). Инвесторы, подсаженные на «иглу» монетизации, хотят продолжения действий ФРС. Ведь если были QE1, QE2, во время действия которых их доходы от инвестирования росли (во всяком случае, в номинальном выражении), почему бы не быть QE3?

У Америки больше не осталось неоспоримых причин проведения столь неоднозначной денежно-кредитной политики. Острая фаза кризиса 2008 года, несмотря на существующие в настоящий момент структурные проблемы экономики, преодолена, а «накачка» рынков деньгами с целью повышения спроса не дала положительных результатов.

Проблема высокой инфляции, с одной стороны, и давление со стороны инвесторов, с другой, — с такой дилеммой экономика США подошла к очередному заседанию ФРС. «Так почем опиум для народа?» — застыл вопрос в глазах всего мира в период ожидания оглашения результатов заседания ФРС.

В среду, 22 июня, председатель Федеральной резервной системы Б. Бернанке заявил, что третье количественное смягчение крайне маловероятно. Прогноз для экономического роста в США в 2011 году был понижен до 2,7%-2,9% с 3,1%-3,3%, а прогноз для инфляции потребительских цен пересмотрен до 2,3%-2,5% с 2,1%-2,3%, для уровня безработицы – до 8,6%-8,9% с 8,4%-8,7%. В этих условиях американские власти все же сделали выбор в пользу усмирения инфляции.

В связи с этим, в ближайшее время мы можем увидеть коррекцию на фондовых и товарных рынках. А рост экономики и ситуация на рынках труда и жилья остаются под большим вопросом.