Российский фондовый рынок в четверг днём ушел в отрицательную зону – к текущему моменту ведущие индексы теряют порядка 0,5%. В числе рыночных аутсайдеров акции Алросы, Аэрофлота и ПИКа, в «зелёной» зоне остаются котировки ценных бумаг Магнита и префов Транснефти.

Рубль снова уступает позиции доллару США, теряя к середине торгового дня почти 0,5%. Совсем рядом уровень в 35 руб./долл. – если пара сумеет укрепиться выше, движения приобретут характер тенденции.

Внешний фон оценивается в четверг как минорный. Американские рынки не сумели сохранить положительный импульс и закрыли предыдущие торги преимущественно продажами, фьючерс на индекс S&P стоит к текущему моменту в минусе. Цены на нефть также снижаются, причём ощутимыми темпами.

Сегодняшний вечер обещает быть интересным – до сих пор макроэкономический календарь не слишком баловал публикациями. США готовят к выходу в свет данные по январским розничным продажам, а также показатели по объёмам коммерческих запасов. Последний отчёт будет довольно информативным, так как даст представление о настроениях в американской экономике.

Кроме того, будет представлен еженедельный отчёт по заявкам на получение пособия по безработице – последние пять недель индикатор держится на относительно стабильных отметках.

Сенат США вчера одобрил увеличение лимита государственного долга до марта 2015 года. Как мы и ожидали, фактически принятие решения снова было отложено, причём на довольно долгий срок. Есть вероятность того, что рейтинговые агентства не одобрят этот маневр, однако значимость их оценок серьёзно упала.

Brevan Howard, третья в мире компания по управлению хедж-фондами, закрыла фонд развивающихся рынков Emerging Market Strategies Master Fund из-за убытков в 2013 году и неутешительных прогнозов на этот год. С высокой вероятностью, недоверие инвесторов к этой группе стран будет только усиливаться, что обернётся снижением активности фондов, ориентированных на развивающиеся рынки.

По индексу ММВБ новая «бычья» попытка штурмовать 1500 пунктов провалилась с треском – как и ожидалось. Теперь, вероятно, последует период охлаждения, после которого инвесторы снова будут искать повод приблизиться к желанной цели.

По данным ЦБ, в январе 2014 года портфель розничных кредитов вырос всего на 0,2%, что стало худшим результатом за последние три года. Первый месяц года традиционно не даёт высоких результатов, но сейчас столь низкие темпы роста объясняются не только сезонностью, но и с очевидным ужесточением требований к заемщикам со стороны банков при неменяющемся спросе. При ухудшении качества кредитных портфелей, о котором говорили уже некоторое время назад, такая политика будет способствовать снижению рисков. И ЦБ будет доволен.

МЭР считает главным приоритетом повышение производительности труда в 2014 году. В I квартале будет подготовлен соответствующий план мероприятий, включающий либерализацию рынка труда, а так же ряд отраслевых меры. К 2018 году количество высокопроизводительных рабочих мест должно вырасти в полтора раза.

Сегодня правительство будет обсуждать новый корпоративный кодекс компаний, разработанный, службой ЦБ по финансовым рынкам и рабочей группой по созданию международного финансового центра. По плану этот документ заменит кодекс 2002 года. Основная задача – защита прав миноритариев. Очевидно, что всех проблем новый документ не решит, однако проведение определенной работы в этом направлении необходимо.

Кроме того, российский фондовый рынок вскоре может обрести инвестиционных консультантов – соответствующий статус НАУФОР предлагает прописать в законе «О рынке ценных бумаг». Этим статусом может быть наделено юридическое лицо или индивидуальный предприниматель, который в обязательном порядке состоит в саморегулируемой организации.

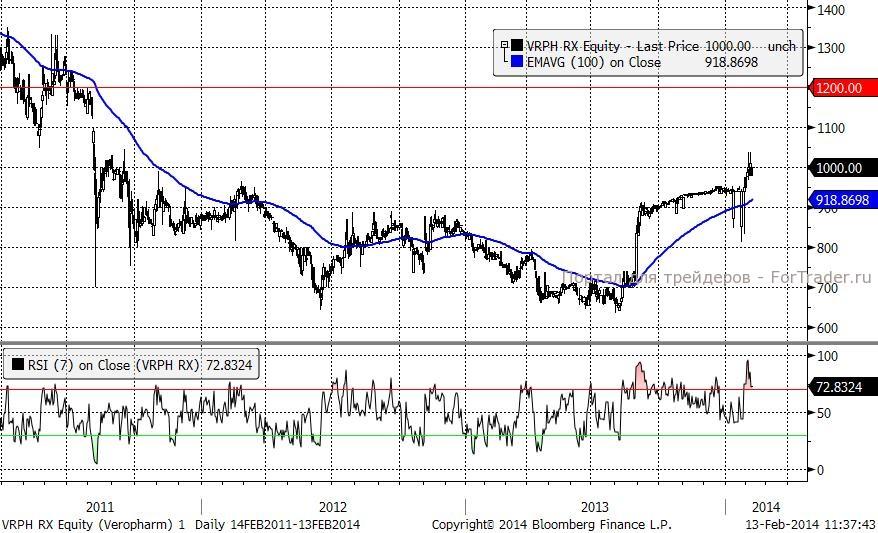

Мы по-прежнему придерживаемся цели 1200 руб. за одну акцию Верофарм. Техническая картина складывается в пользу роста. Цена сейчас консолидируется рядом с психологическим уровнем 1000 руб., пробитие которого стоит ожидать со дня на день.

Дайджест подготовил по представленным материалам аналитик журнала ForTrader Роман Кравченко