По итогам июля единая валюта существенно подешевела, хотя в конце предыдущего месяца и были предпосылки для ее роста. Обрушил евро Марио Драги, глава Европейского центрального банка (ЕЦБ), сообщив по итогам заседания, состоявшегося 3 июля, об увеличении объема целевых долгосрочных операций рефинансирования (targeted longer-term refinancing operations, TLTRO) более чем в два раза – с 400 млрд евро, о которых было объявлено на заседании в июне, до 1 трнл евро. Подобный шаг Европейского центробанка оказался однозначно неожиданным, поскольку никаких сигналов, предвещающих его, не озвучивалось. Таким образом, плановый объем третьего раунда операций LTRO приблизительно сравнялся с суммой первых двух: объем трехлетних операций LTRO-1, проведенных в декабре 2011 года, составил 489 млрд евро, LTRO-2, проведенных в феврале 2012 года, — 530 млрд евро.

В результате наполнения евросистемы ликвидностью при реализации первых двух раундов программы LTRO, евро сильно подешевел, потеряв против доллара около 9%. Так что снижение евро\доллара на протяжении последних трех месяцев на 4%, в том числе и на чуть более чем 2% в июле, является далеко не законченным, и в ближайшие месяцы стоит ожидать его продолжения.

Кроме запуска TLTRO, первый этап которого намечен на 18 сентября, дальнейшему ослаблению единой валюты также будут способствовать ожидания начала реализации ЕЦБ программы количественного смягчения (QE) в форме выкупа обеспеченных активами ценных бумаг (ABS). Хотя вероятность запуска Европейским центробанком программы QE является достаточно высокой в связи с дальнейшим снижением инфляционного давления в еврозоне, на текущий момент пока нет даже приблизительных сроков ее запуска. Вероятнее всего, ЕЦБ будет оттягивать использование данного инструмента и прибегнет к нему только в том случае, если третий раунд операций долгосрочного рефинансирования не окажет стимулирующее влияние на инфляцию и она продолжит снижаться.

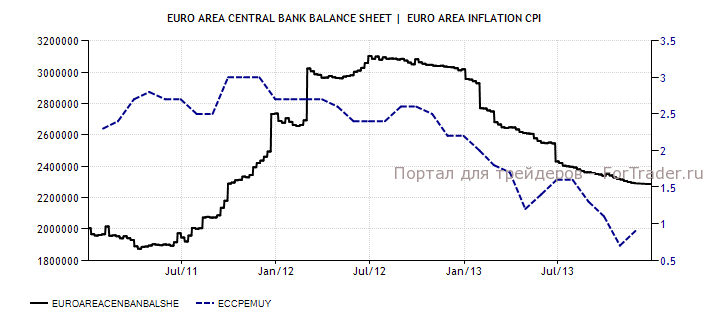

Реализация первых раундов LTRO не остановила снижение инфляции в еврозоне (рис. 1). Впрочем, и цели у них были другие.

Однако, третий раунд, который является целевым и более “долгосрочным” (ожидается, что кредиты TLTRO будут предоставлены примерно на 4 года против 3 лет для LTRO-1 и LTRO-2), все же должен стать более эффективным в плане стимулирования инфляционного давления, поскольку, в отличии первых двух, целью третьего является стимулирование кредитования нефинансового сектора, а это в итоге действительно может повлечь за собой повышение потребительских цен. Целевая направленность данного раунда заключается в ограничении максимального лимита заимствований для каждого банка 7% от совокупного объема кредитования частного сектора (без учета финансового сектора и ипотечных кредитов физическим лицам) в странах еврозоны. То есть размер кредитов, предоставляемых в рамках TLTRO, будет зависеть от размера кредитного портфеля по нефинансовому сектору, а вложение полученных средств в нефинансовый сектор будет стимулироваться нулевой ставкой по выданным кредитам.

Несмотря на то, что запуск третьего раунда TLTRO действительно может повлечь за собой рост цен, до проявления данного эффекта пройдет еще несколько месяцев и его влияние будет отражено не ранее, чем в данных за октябрь. До тех пор инфляция может продолжить дрейфовать в направлении дефляции. Хотя не стоит исключать, что рост инфляционных ожиданий на фоне недавнего объявления ЕЦБ беспрецедентных мер монетарного стимулирования может повлечь за собой и умеренный рост цен. Пока, однако, ничего подобного не наблюдается: согласно предварительной оценке, темпы роста индекса потребительских цен в еврозоне по итогам июля сократились до 0.4% г/г с 0.5% в июне. Таким образом, в ближайшие месяцы спекуляции относительно запуска ЕЦБ программы QE будут обостряться, оказывая негативное влияние на динамику единой валюты.

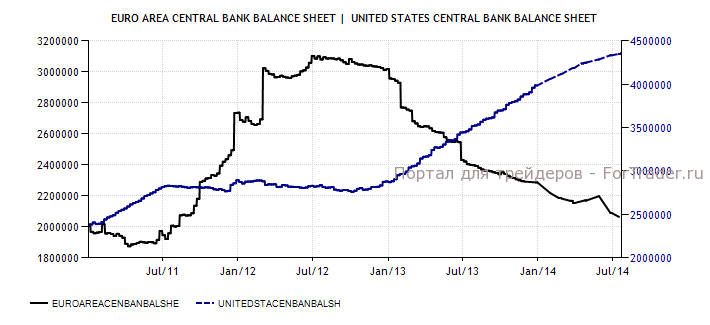

Говоря о перспективах единой валюты на август, стоит обратить внимание на один фактор, который может если не спровоцировать коррекцию после снижения на протяжении мая-июня, то, как минимум, ограничить потери. Речь идет о балансе ЕЦБ, который продолжает сокращаться, и подобная динамика сохранится до тех пор, пока не пойдет первый этап TLTRO в сентябре. В то же время, баланс ФРС продолжает расти несмотря на сокращение объема ежемесячных покупок активов в рамках программы QE.

Таким образом, фундаментальная картина не исключает определенной коррекции евро против доллара в краткосрочной перспективе, но в среднесроке шансы снижения все-таки доминируют.

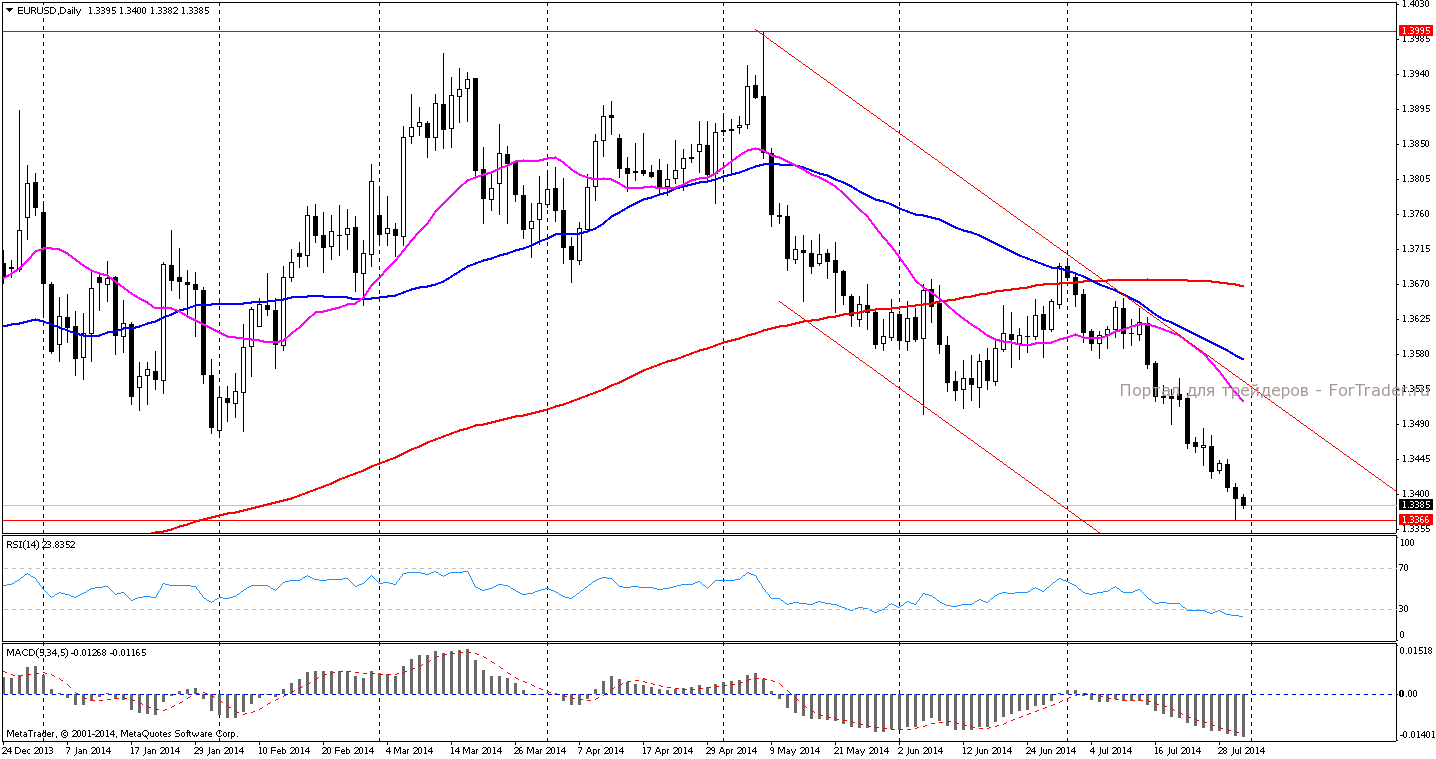

В пользу возможной коррекции евродоллара указывает технический анализ, сигнализирующий об определенной чрезмерности недавнего снижения (перепроданности), чтобы быть поддержанным далее.