Мастер-класс «Алгебра финансового трейдинга».

Разрабатывая механическую торговую систему, сначала необходимо поставить себе задачу, осознать, что именно мы хотим добиться, какая манера игры нас устроит. Причем, как наши действия, так и результат должны быть предельно формализованы. Однако, обычно, теория ограничивается пространными рассуждениями, которые весьма похожи на предсказания дельфийского оракула, поскольку трактовать их можно как в одну, так и в другую сторону.

Прочитать статью в PDF-журнале ForTraders.org

Управление капиталом

Все выводы, касающиеся направления предполагаемого движения курса, основываются на осцилляторах и индикаторах, а именно они строятся на усреднении исторических данных. Их ценность, по меньшей мере, сомнительна, поскольку движение курса вполне укладывается в марковский процесс, у которого процессуальная память практически отсутствует. Остается только управление капиталом. Максимум, что предлагает нам технический анализ по этой части, — это ограничение проигрыша до 2%, путем выставления стоп-лосса (А. Элдер). Примитивизм данного постулата, мне кажется, даже не нуждается в обсуждении. Единственный плюс – простота расчетов, но даже она выполняется трейдерами крайне редко, а зачастую не выполняется вообще. Давайте попробуем рассмотреть способы управления капиталом на основе полученного алгоритма усреднения. Используя школьный курс алгебры, раскроем скобки числителя и почленно разделим числитель на значение знаменателя. Делается это, исходя из следующих соображений. Если в первом случае мы имеем формулу в виде, удобном для дифференцирования, то производя над ней указанные выше действия, мы упрощаем ее для наглядности и получаем возможность рассматривать ее как функцию n от Pn. Действительно, в рамках текущей итерации, все переменные данной формулы можно принять как величины постоянные, кроме, разумеется, Pn. Это позволит нам рассмотреть полученное выражение как функциональную зависимость. Опуская все промежуточные действия при выводе, получаем следующий результат.

n = (D-2* N)/ Pn + (2*N- D/ PN), где

D – депозит, которым мы располагаем;

PN — цена, соответствующая уже открытому объему;

N — общий объем;

Pn – текущая цена;

n – объем, которым мы можем безопасно открыться.

В полученном выражении имеем функцию n и аргумент Pn. Все остальные величины, на текущий момент, в рамках данной итерации являются постоянными. Но полученное выражение есть гипербола, известная нам из школьного курса алгебры пятого класса, которую вполне можно изобразить на графике, поскольку все константы определяют только смещение и расширение гиперболы относительно осей абсцисс и ординат, поэтому их можно не принимать в расчет. Разумеется, никто не предлагает строить график после каждой итерации. Достаточно осознать, что результат игры становится предсказуем до тех пор, пока наши действия соответствуют полученной гиперболе. Таким образом, можно сделать вывод, что постоянный выигрыш вполне реален, если мы «оседлали» гиперболу и не собираемся от нее отклоняться. Однако ветви гиперболы уходят в бесконечность, следовательно, необходимо ввести некоторые ограничения. И в первую очередь это относится к суммарному объему открытых позиций.

Рассчитываем суммарный объем открытых позиций

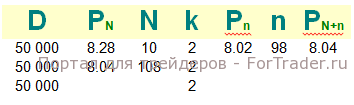

В предыдущей статье (см. №71 журнала ForTraders.org – прим. ред.) я обещал показать способ определения N. Он не сложен. Достаточно выбрать дневной инвестиционный горизонт и определить направление тренда. Если предположить, что мы играем вверх, то максимальное значение цены будет соответствовать нулевому значению начального объема. При некотором откате, т.е. движении вниз, мы получаем объем, который и необходимо открыть. Лучше всего это продемонстрировать в программе Excel на примере реального расчета. Сначала перенесем основную формулу, причем как депозит, так и все остальные переменные возьмем произвольно. С реальным рынком связано это никак не будет, поскольку актив мы тоже возьмем произвольный. В результате в Excel должно получиться следующее. В первую строку помещаем соответственно

где все буквенные значения уже известны, и новыми обозначениями будут только k и PN+n. k – по умолчанию равно 2, поскольку мы пользуемся только половиной рыночного подарка, а PN+n — образовавшаяся вследствие произведенной итерации общая средняя входа. Расположив в таблице «шапку», необходимо поместить и формулу. Под D помещаем взятую произвольно цифру, которая будет соответствовать якобы задействованному депозиту, предположим 50 000, неважно долларов, фунтов, рублей, эскудо, тугриков. Под PN поместим опять-таки взятую произвольно цену актива, скажем 8,28. Под N — объем, который уже работает. Пусть он будет равен 10 акциям. Про k, равное 2, я уже говорил. Под Pn разместим цену, которая образовалась на текущий момент и ждет наших действий. Поскольку мы играем вверх, а курс предположительно идет вниз, то и цену мы поставим меньшую той, что была раньше. Пусть эта цена будет равна 8,02. Тогда в ячейку F2, находящуюся под n, поместим собственно формулу, которая для работы в Excel будет выглядеть так ((A2-2*C2*B2)*(B2-E2))/(D2*B2*E2), и полученный результат в ячейке F2 будет составлять 98 акций. Разумеется, величина будет получена дробной, однако купить меньше одной акции невозможно, поэтому Excel настраивается таким образом, чтобы округлять возвращенное значение. То же самое относится и к остальным значениям.

Цена, например, округляется до двух знаков после запятой. Конечно, округлять можно и вручную, только зачем прибавлять себе работу, если все это можно сделать автоматически? У нас осталась незаполненной одна ячейка G2, которая находится под PN+n. В эту ячейку должно попасть значение новой средней входа с учетом произведенной нами покупки 98 акций по цене 8,02. Алгебраическая формула будет следующей. Она уже приводилась в предыдущей статье, но все-таки напомню.

P(N+n) = (N*PN+n*Pn)/(N + n)

А в табличном виде она будет выглядеть так (B2*C2+E2*F2)/(C2+F2), возвращенное значение составит 8,04 и его следует перенести в ячейку B3, поскольку это новое цена нашего входа в рынок. Однако количество купленных акций тоже изменится и будет составлять сумму от сложения 10 и 98 акций, что и заносится в соответствующую ячейку.

Итерация закончена, результат получен, и теперь мы будем отталкиваться в своих последующих расчетах именно от уже полученных значений. Все эти рассуждения касаются фондового рынка. Для рынка форекс они годятся только с некоторыми изменениями, которые не являются принципиальными. Основная мысль остается прежней: преследование цены путем усреднения. В следующих публикациях будут показаны методы и способы игры на валютном рынке с учетом «плеча».

Используя вышеизложенное, можно сказать, что «игра» превращается в «работу», поскольку теряются азарт, жадность и страх. Трейдеру остается только выполнять указанные действия.